2024年8月5日、日経平均株価は4451円下落し、終値は31458円となり、1987年のブラックマンデーを超える過去最大の下落幅を記録しました。

出所:ブルームバーグのデータをもとにアセットマネジメントOne作成を参照

https://www.am-one.co.jp/warashibe/article/chiehako-20230913-1.html

この歴史的な株価暴落は、ワンルームマンション投資を含む不動産市場に多大な影響を及ぼす可能性があります。

こうのすけ🗼

マンション投資のルール

99%の不動産会社が言わない不動産投資の知識をお伝えしています。

不動産業13年、2社目の大手新築ワンルームマンションを販売する不動産会社で10年勤続後、退職。

物件の粗利(販売価格-仕入価格)が400万~600万の事実を知り、「失敗しないための不動産投資」を学ぶために100社以上の不動産会社の営業マン・社長と交流。

99%の不動産会社が利益主義者という現実を叩きつけられる。

「数字の見える化」「割安物件のシミュレーション」「圧倒的な不動産知識」をテーマにX(旧:Twitter)、公式LINE、不動産投資コミュニティ、メルマガで配信、総フォロワー3,000人超え

宅地建物取引士、FP、相続診断士の資格を保有、物件調査5,000件以上を行う。

相談料などは頂いておりません。

株価暴落の背景と社会的影響

株価の数値

出典:NHKニュース

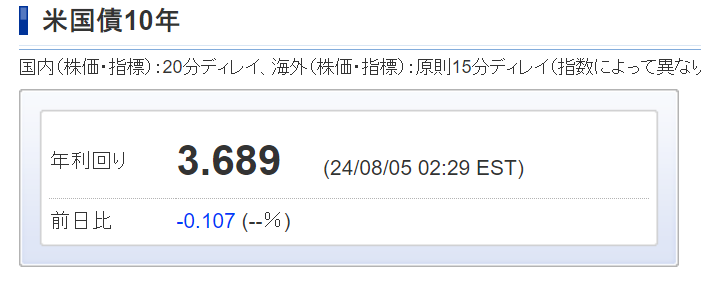

米国10年国債利回り: 3.689%

出典:SBI証券

なぜ?日経株価が暴落したのか?

アメリカ経済の減速懸念

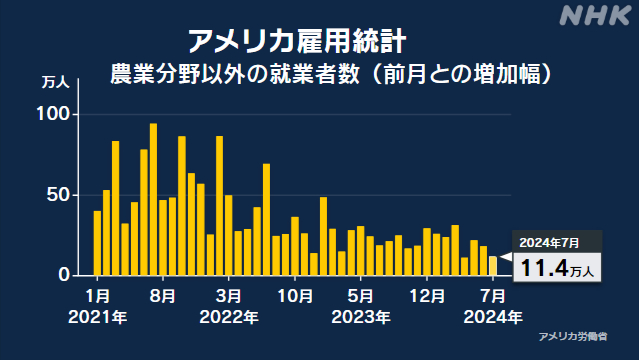

2024年8月2日に発表されたアメリカの雇用統計が市場予想を下回り、米国経済の減速懸念が強まりました。

米国雇用統計・非農業部門雇用者数

出典:NHKニュース

予想:17.5万人増

結果:11.4万人増

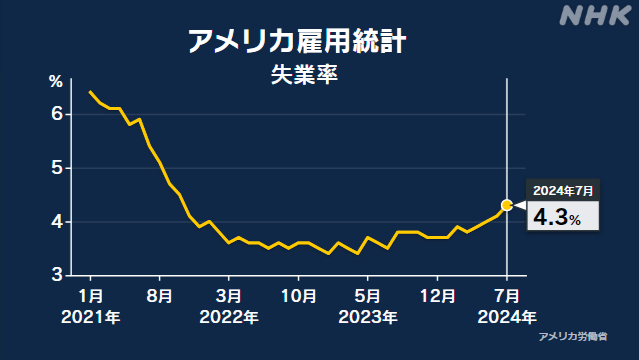

失業率

出典:NHKニュース

予想:4.1%

結果:4.3%

この結果、米国経済の減速懸念が強まり、投資家のリスク回避姿勢が一気に高まりました。

円高の進行

出典:日テレNEWS

米国の景気減速懸念に伴い、ドル安・円高が進行しました。

これにより、日本企業の輸出競争力が低下し、企業業績への悪影響が懸念されました。

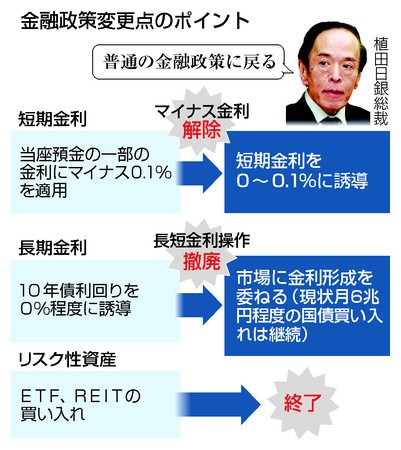

日銀の金融政策変更

日銀が金融緩和政策を見直し、利上げを実施したことも市場に不安をもたらしました。

この政策変更は、企業の資金調達コストを引き上げ、経済活動にブレーキをかける可能性があります。

投機的な売買

海外投資家による先物取引が、株価の急騰と急落を主導しました。

特に、短期的な投機筋の動きが市場のボラティリティを高めました

日経平均株価が暴落による社会的な影響とは?

経済不安の増大

株価暴落により、消費者心理が冷え込み、消費活動が低迷する可能性があります。

失業率の上昇

経済の悪化により企業の業績が悪化し、リストラや倒産が増加する可能性があります。

金融市場の混乱

投資家のリスク回避姿勢が強まり、金融市場全体が不安定になる可能性があります。

米国10年国債と日本10年国債の差が縮まるとどうなるのか?

米国の10年国債利回りは3.689%

日本の10年国債利回りは0.78%

この金利差は、以下のような影響をもたらします。

円高進行

米国の金利が低下し、日本の金利が相対的に高くなると、円が強くなる可能性があります。

投資家は高金利の日本円を選好し、ドルから円への資金移動が進むためです。

円高は日本の輸出企業にとって不利となり、企業業績に悪影響を及ぼす可能性があります。

日本の金融政策への影響

米国の金利が低下し、日米金利差が縮小すると、日銀が追加利上げを行う必要性が低下する可能性があります。

これは、円高進行を防ぐための措置です。

日銀が利上げを見送ることで、国内の借り入れコストが抑えられ、経済活動が支えられる可能性があります。

ワンルームマンションの投資用ローンへの影響

投資用ローン金利の安定または低下

アメリカ経済の景気低迷になり、インフレが停滞およびFRBの金利低下や米国10年国債の利回りが下がることによって、日銀が利上げを見送る可能性が高まります。

そうなると、変動金利型の投資用ローンの金利上昇リスクが低下します。

「金融緩和をしなきゃ」

「日本経済が崩壊する」

という状態になり、利上げをストップすれば、不景気になることは避けられます。

ワンルームマンション投資の不動産価格の影響とは?

不動産価格は、株価暴落や金利上昇の影響を受ける可能性があります。

東京都心部の不動産価格

依然として高い需要があり、価格の下落は限定的である可能性があります。

ただし、”東京”ではないと「リスク高」になる可能性があります。

それは…↓

郊外や地方の不動産価格

経済不況や人口減少の影響を受け、価格が下落する可能性があります。

2024年7月31日の【日本銀行の金融政策変更と不動産投資の関係】という記事を読むと、より一層不動産投資は、株式投資のような変動要素がなく、安定感のある投資商品ということがわかります。

ぜひ、こちらも参照にしてみてください↓

バブル崩壊の可能性

過去のバブル崩壊の事例と比較すると、現在の経済状況もバブル崩壊のリスクを抱えています。

特に、金融緩和の長期化や過剰な財政出動がバブルを引き起こし、その後の崩壊を招く可能性があります。

まとめ

ワンルームマンション投資は、株価暴落の影響を受けづらい投資方法です。

特に、賃貸需要は東京という立地を考えれば需要があります。

人口が増えていく場所を選択すれば、家賃上昇要因にもつながります。

また、金利上昇の影響が起こったとしても、「家賃上昇するような家賃の設定」「不動産価格が高すぎない物件」「駅が近い立地」「賃貸管理のプロフェッショナル」「数字的なカバーができる知識」などリスクをカバーできるような知識や情報が継続的に必要になります。

投資を検討する際には、「経済の動向」「賃貸市況」「物件調査」「数字的な細かいシミュレーション」を注視し、リスク管理を徹底することが重要です。

日経平均株価暴落後でも、ワンルームマンション投資の安定性や資産性は将来の不安を解消する要因にもつながります。

さいごに

私は、X(旧:Twitter)を通じて100社以上の不動産会社と出会ったり、不動産投資家と出会いがありました。

そのなかで「失敗する不動産投資」と「成功する不動産投資」を学び、つねに最新情報をアップデートしております。

買ってはいけない不動産投資は、「サブリース」と「割高物件」になります。

また、必ず最悪なパターンを想定してください。

後悔しないためにやるべきことは、具体的に計算をすることです。

不動産投資をExcelで計算するフォーマットがあります。

Excelでシミュレーションを作成すると、数字は明快。

物件の数字でスグに出口戦略を作ることができます。

✔ 設備工事や原状回復費用

✔ 想定売却価格の根拠

✔ 修繕積立金の値上

✔ 家賃の値下げ

✔ 固定資産税

✔ ローン残高

✔ 譲渡税

しっかりチェックしていきましょう。

・Excelのフォーマットが欲しい人

・家賃アップの物件事例が欲しい人

・リスクをすべて知りたい人

は、「正しい知識」や「正しい情報」を取得していきましょう。