こうのすけです!

数あるコンテンツから興味をもっていただき、ありがとうございます。

『 お金の強化書 』について

✔ お金に対して鈍感

✔ 初心者だから右も左もわからない

✔ 正直、損するのが怖い

✔ 今から聞くと恥ずかしい

✔ 何の投資がいいのかわからない

というあなたのために、『 お金の強化書 』で徹底解説し、「お金の知らない」をなくし将来の老後の不安を打ち消します。

さらには質問無制限の”強化書”に仕上げました。

具体的には、学校で教えて欲しかったお金の基本的な部分を、「どうすればいいの?」という疑問に答えてわかりやすく解説していきます。

この『 お金の強化書 』では、「社会人として今さら聞けない!?」という基礎から応用編まで、わかりやすく”お金の基礎知識”をお伝えしています。

理解が深まっていくと、さらに学びたくなり、お金に対するメンタル面が強化されます。

メンタル面が強化されれば、あなたは未来に向かって進んでいけます!!

”ワクワク”が止まらなくなりますね✨

日本経済は世界の社会的現象の影響が増していき、あなたのお金は”あなた自身”で守らなければなりません。

そのために『 お金の強化書 』で基礎体力をつけてください。

この激動の時代のなかで、お金は守らなければ価値や資産が目減りしていくことは間違いありません。

『 お金の強化書 』を「基礎編」「応用編」に2つに分けて、書いていきますね。

章ごとに要点をまとめたり、なるべく読みやすく、わかりやすい内容にして初心者の方でも1から理解できるようにしています。

さらに、それでもわからないことがあれば、「質問無制限のサポート」をつけているので、はじめての方でも安心していただければと思います。

ぜひ、『 お金の強化書 』で知識を蓄えて行動していきましょう。

🔷著者

・プロ目線で”お金の基礎知識”を配信

・Twitterフォロワー3,000名様

・資産運用相談1,000名以上

・ファイナンシャルプランナー

・宅地建物取引士

・相続診断士

こんにちは♪

こうのすけです。

自ら投資用マンション3戸を所有し、資産運用のサポートして早10年が経ちました。

計1,000名以上の資産運用のお手伝いをさせて頂いています。

出会ってきた方々の大半の方は、”お金の基礎知識”を理解されていませんでした。

どちらかというと投資のことは全般的に、イメージが悪かったりする割合が多いんです。

未だに”預金神話”を信じている人もいれば、投資を”悪”と思っている人もいます。

そういう”勘違い”の部分を、『 お金の強化書 』を読んで勘違いをなくして頂ければと思い徹底的に初心者にもわかりやすく解説していきます。

そして、『 お金の強化書 』を読んでもらえれば、不安な気持ちがなくなります。

「今この瞬間を全力で楽しむことができる」ようになります。

その証拠に、”多くのサラリーマンと出会い意見聞いてきました。

お会いした当初は、

・自分に自信がない

・お金の知識がわからない

・今の生活に不安がある

・老後が不安

・経済や先行きが不透明で不安

という方が多かったです。

多くのサラリーマンや公務員の方から将来不安についてご相談を受けます。

僕とお話していくなかで”知識”を得るだけでも、『76%』も不安を取り除けます。

相談者には「自分に自信がない」という口癖の方が多いです。

そういう方が資産運用を始めると、なぜか不思議ですが「自信がついた」と言って頂ける方が多くいらっしゃいます。

出世、昇進、昇給、結婚、起業と、どんどん前向きになっていきます。

なぜ?前向きなるかといいますと、資産を持つには「勇気」が必要です。

その「勇気」をふり絞り、踏み切ることができれば「自信」に繋がります。

あなたの未来が今よりもっと明るくなれるようサポートをさせて頂きますね。

『 お金の強化書 』を読んで、今の生活をワクワク楽しいものにしてくださいね。

僕の本業は、「資産運用のプロ」です。

お客様との出会いのメインは”ご紹介”になります。

”ご紹介”はすべて「口コミ」によって繋がります。

「口コミ」が増えれば増えるほど、資産運用のお手伝いさせていただく方々も増えていきます。

全国各地で”ご紹介”をいただきながら、年間資産運用額は21億円のサポートをさせて頂いております。

なぜ?そこまで「口コミ」が広がるのか?

お会いした方々、ご縁があった方々に都度”アンケート”をいただいてます。

そちらを参考にして頂くと、ご理解いただけると思います。

”アンケート”の満足度は毎回「5.0点」です。

簡単にご紹介させていただきます。

会社員男性33才「5.0」

友人の勧めもあり、”こうのすけ”さんと出会いました。わかりやすい説明などお金の知識がなくてもわかりやすく説明してもらいました。資産運用もはじめてですがリスクを安心するまで説明してくれました。

看護師女性29才「5.0」

資産運用はなかなか手ごわい感がしました。どんな時代になるのかもわからない。将来の不安を感じていました。そんななか「経済の話」や「数字から見るリスク回避」など信頼できる仕組みを見て安心しました。同僚にも紹介をして喜んでいたので大満足です

公務員男性39才「5.0」

公務員は副業を禁止されています。ただ、社会保障が手厚いので退職をすることを考えていませんでした。ただ、長期的なことを考えると資産形成をしないとまずいと思っていました。そんななかご紹介され手堅い資産運用の話を聞けて、未来が明るくなりました。

会社員女性34才「5.0」

結婚して共働き。生命保険は二人合わせて8万円かけていました。保険の見直しもかねて”こうのすけ”さんに相談。がん家系ということで「がん保険」にたくさん加入していました。社会保障の知識を教えてもらい、”がん団信”に変更することにしました。

こういった「口コミ」を、たくさんいただきました。

ご紹介したい「口コミ」は山ほどありますが、それだけで終わってしまいますので厳選させてもらいました。

たくさんの「口コミ」をいただいたなかで気づいたことがあるんです。

言葉というのは、

口コミで広がります。

文字というのは、

記録として残せます。

私はこの”記録”という部分を活かし、

10年以上培ってきた経験や知識を

交えた内容を”記録”しようと思います。

そこで『 お金の強化書 』を書こうと思ったんです。

僕とご縁があった方には、こっそり『 お金の強化書 』を読んでいただき、マネーリテラシーを高めて頂ければと思い作り上げました。

無料で読めるからと言って手抜きは一切しておりません。

むしろ1,500円くらいの価値のある本と同等くらいの内容に作り込みました。

それほど『 お金の強化書 』として納得頂けるような自信のコンテンツに仕上げました。

『 お金の強化書 』は基礎から応用まで読み進めていけます。

内容ごとに深堀していき、知識を深めて頂きます。

内容をすべて理解できれば、間違いなく「マネーリテラシーがある」という状態になります。

さらに「基礎編」「応用編」を両方読んでいただいた方に豪華特典を用意しました。

楽しみにしておいてくださいね✨

めまぐるしいスピードで動いている世界経済の動向を、どのようにすればあなたの未来を明るくしていけるのかをわかりやすくまとめております。

初心者の方でも安心してご購入いただけるように、「質問無制限のサポート」をつけさせていただきました。

本書は可能な限り専門用語を使わずに解説しましたが、それでもわからない点があればLINEにて聞いていただければと思います。

読者様特典の内容及び受け取り方法は、

「応用編」にてご説明いたします。

是非受け取ってくださいね。

この『 お金の強化書 』は、あなたを現状より前に進んでいただく読み物になります。

できる限り、わかりやすく、行動に移しやすい内容にすることで、一歩一歩前へ進んでいけます。

なぜ?”お金の強化”を必要とするべきか!?

この部分からお伝えしますね。

なぜ、会社員が”お金の強化”を

必要とするのか?

なぜ、今の時代に会社員の多くの方々が”お金の強化”を必要とするのか?

疑問が浮かびますよね。

わかりやすく伝えると3つです。

①会社員の手取りが下がる

②公的年金の受給額が減少

③お金の価値が目減りする

この3つを見るだけでも、ちょっと不安になりますね。

①会社員の手取りが下がる

「厚生年金」「国民年金」「健康保険」「税金」は国に支払わなければなりません。

この支払義務となっている”支払金額”は値上がりします。

値上げが想定されているものは、

①健康保険料

②介護保険料

③厚生年金保険料

④雇用保険料

⑤所得税、住民税

⑥消費税増税

既に2022年10月には、雇用保険料の値上がりします。

雇用保険料率2022年10月改定

現行0.2%→0.6%

原因は、

・新型コロナウイルス感染症の拡大

・雇用調整助成金の支給が増えた

・失業手当の給付が増えた

社会経済のアクシデントによって、国民の負担が増えていくのは致し方ないですね。

そのため”値上がり”が続けば、

「手取収入が減る」のは必然的ですね。

政府の”お金の事情”を考えると今後も引き上げ要因はたくさんでてきます。

もし値上げが進めば収入の手取りが下がることを理解しておいた方がいいですね。

②公的年金の受給額が減少

こちらも必然的です。

65才から年金受給開始する人の割合は

「69%」

69%の人が

65才から年金をもらいたいのです。

ただ、2022年4月1日に”年金改正法”で75才受給開始を伸ばす法律が定めらました。

75才からの受給開始にすることで、84%増の金額で年金がもらえる仕組みになります。

それがあったとしても、早い段階で受給したい人の割合が高いのが真実です。

2022年4月にもう一つショックな出来事がありました。

それは年金受給額が0.4%減額したことです。

要因は、

「令和3年平均の全国消費者物価指数」(生鮮食品を含む総合指数)の物価指数が減少したためです。

このように景気によって年金受給額が低下していくことが想定されます。

長期的な視点を考えたとき、

「物価上昇」

「給料減少」

が続く場合は、確実に年金受給額が減少することが想定できちゃいますね。

③お金の価値が目減りする

お金の価値は目減りしていきます。

理由としては「物価上昇」と「円安」によってお金の価値が減少します。

2022年日本銀行の見通しは、もともと「物価上昇」する想定をしていました。

住宅設備、食品などは値上がり予定になっていた商品が多かったです。

ただ、

「ウクライナ危機」

「ロシアのエネルギー問題」

「円安ドル高」

「中国のロックダウン」

と重なり、さらなる物価上昇が見込めます。

インフレ2%を見通した場合、

現金の価値は

インフレ2%の場合

2022年 → 2032年

1,000万円 → 820万円

現金の価値は180万円、目減りしてしまうのです。

1年で18万円ずつ現金価値が減少してしまうのです。

知識を得ないで行動をし続けると、お金が減ってしまうことがわかりますね。

今後はさらに会社員の財布のお金が目減りしていくことが想定されます。

そうならないためにも、”お金の強化”をしていきましょう。

”お金の強化”に必要な4つの条件

“お金の強化”に必要な4つの条件があります。

①お金に対するマインド

②お金に関する知識

③お金を増やす投資

④強化するための実践

①お金に対するマインド

いわゆる”考え方”ですね。

日本人は、”お金の教育”をしてきていなく、お金への考え方が”うとい”ですね。

そういう方々が多くいると”お金を持っている人が悪い”という風潮が多く存在します。

まずは考え方を変えていきましょう。

①お金持ちが”悪”ではない

②お金は大切である

③お金は敵ではない

④何もしなければお金はこない

まずは価値観から変えていきましょう。

多くの人は、家庭や学校で

「お金持ちはズルい」

「お金持ちは悪いことをしている」

というようなネガティブな刷り込みをされて大人になっています。

これは大きな間違いです。

更に言うと、

お金持ちになれない人による、お金持ちになれない言い訳にしか過ぎません。

お金持ちの考え方は、「野心」と「使命」によって築きあげられるものだと考えています。

だから”お金持ち”は、「お金持ちになる自分を肯定している」という考え方を持っています。

“お金持ちでない人”は、自分がお金のことで悩んだり心配したりしているのに、「お金が全てではない」や「幸せはお金では買えない」とお金のことをを全面否定します。

一方、お金持ちの人たちは、

「幸せはお金では買えないけど、お金があれば心は穏やかな状態で居られるし生活は豊かになるし、仕事やライフスタイルなど様々な面で選択肢が広がる」

と、お金に対して肯定的です。

お金持ちになるためには、間違ったお金に対するマイナスイメージを全て排除しましょう。

お金は邪悪なものでは決してなく、お金は敵ではなく、大きな味方です。

お金があるからこそ、不安な気持ちや心配事から解放されます。

病気になった時などは肉体的な苦痛が楽になります。

何かを決断しないといけない時に、より多くの選択肢を持てるのです。

だから、お金に好かれるために、

「お金は敵ではなくて味方である」

というマインドセットを持つようにしましょう。

②お金に関する知識

日本は世界のなかでも金融リテラシーが最も低い国です。

日本 38位 43%

(※S&P Global Financial Literacy Survey参照)

逆を返せば、57%の人が”お金の基礎知識”を学んでいないことになります。

一方、投資を実際にしている人がどのくらいいるのでしょうか。

成人へのアンケート調査の結果

投資をしている割合 21%

25才~65才を対象

(野村総合研究所参照)

ということが発表されています。

投資をしている人は5人に1人しかいないのが、現実だということです。

何を学べばいいかというと、

1.家計管理

2.生活設計

3.経済動向の基礎

4.金融商品の選択

これらの4つになります。

『 お金の強化書 』では完全網羅しています。

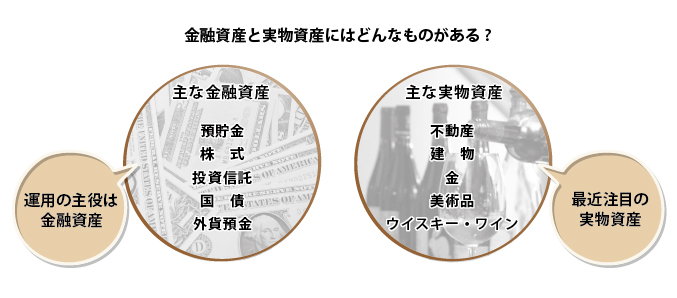

③お金を増やす投資

お金を増やす投資をインプットしていかなければなりません。

まずは、「お金を増やす仕組み」を見ていきましょう。

金融商品はどんな商品があるのか?

全体像を見ていくことをおすすめしております。

最低限の知識をもち、比較検討していきましょう。

④強化するための実践

”お金の強化”をするとなれば実践していかなければなりません。

でなければ、お金は増えません。

一番大切なのは、「資産運用を始める」ということです。

多くの方が躊躇してしまいます。

「自分の資産が減るのではないか」

「損をしてしまうのではないか」

と、考えてしまう方が多いですね。

金融商品を検討していくうえで必要な”考えるポイント”があります。

この”考えるポイント”を納得することができれば行動してOKです。

金融商品の考えるポイント

●メリット

●リスク

●お金

この3つが”考えるポイント”になります。

●メリット

まず自分にとってどんなメリットがあるのかを考えましょう。

そのメリットを通じて、「やってみたい!」という思いにならなければ”やらない方”がいいです。

●リスク

メリットを理解せずにリスクを先行して考えると、

「損するかもしれない」

「怖いなぁ、不安だなぁ」

「周りの人が辞めた方がいい」

のような考え方になり、”思考停止”に陥ってしまいます。

そうすることで冷静な判断ができなくなってしまいます。

まずはどうしたら安心できるのか?

『リスクヘッジがあるのか?』

『そのリスクは許容できるのか』

『数字や仕組み的に問題ないのか?』

こういった部分を考えていきましょう。

●お金

この部分がめちゃくちゃ大事です。

「余剰資金でできるのか?」

というところです。

たとえば、生活水準を変えてしまうような費用・支払金額・投資額であれば、途中で辞めてなければならなくなってしまうのです。

それだけは危険です。

絶対にやめましょう。

余剰資金でやることをおすすめします。

会社員の方であれば、月々3万円~5万円を目安に投資されている方が多いです。

そこに対するお金がない場合は、「家計」や「保険」の見直しをしていき、余剰資金を作りましょう。

”お金”は必ず捻出できます。

まとめ

”やってはいけない”3つの考え方

”お金の強化”をしていくなかで、絶対注意しなければならない考え方があります。

「やってはいけない3つの考え方」をしっかり理解しましょう。

これをやってしまうと人生が周回遅れになってしまいます。

やってはいけない3つの考え方

①誰を責めること

②言い訳すること

③罪悪感をもつこと

考え方ひとつで、お金から好かれるかどうかがわかりますね。

一つずつ解説していきますね。

①誰かを責めること

お金が増えない理由を、「会社のせい」「上司のせい」「親のせい」にする人がいます。

これから時代はどんどん変化していくなかで、日本経済が荒れ狂うこともあるでしょう。

それでも誰かのせいにしてはならないのです。

そういう人は自分の人生を明るくすることができません。

なぜなら、”責めること”に大半のエネルギーを使ってしまうからです。

②言い訳をすること

人には、いろんな事情があります。

仕事が忙しくて時間が取れない人。

子育てで忙しくてて、お金のことを考えられない人。

学歴がないから、まだ若いからとか、色んな言い訳を思いついちゃう人がいます。

ですが、①と一緒で、言い訳をしていうちは、人生を変える方向に目を向けることができません。

③罪悪感をもつこと

自分だけが豊かになれないとか、自分が金持ちなったら、誰かが貧乏になると考えている人は多いようです。

また、自分は金持ちになりないと信じたり、自分には無理だと諦める人もいます。

このような人たちはお金を増やすことはできません。

“お金の強化”をするということは、今の現状を脱却して前に進むということです。

そのため考え方からどんどん変えていくことが必須になります。

まとめ

”お金”が増えるマインドの作り方

お金を増やすためには、常日頃からの”マインド”が大切です。

3つの考え方がなければ、お金は逃げていきます。

①感謝する

②前向きな言葉を使う

③行動に移す

①感謝する

お金の本質は、「感謝のしるし」

『楽をしてお金を儲ける方法はありませんか?』

と聞く人がいます。

誰が考えてもそんなことはありません。

その理由を「お金は汗水流して働いて得るものだからだ!」と精神論とかではなく、「働く」ということは誰かのために何かをしてあげることです。

その御礼として受け取るのがお金です。

つまり誰かに喜んでもらったり、楽をしてもらったりした見返りで頂くのがお金なのです。

だから「お金は感謝のしるし」なのです。

逆に自分が楽をしたかったら、お金を払わなければなりません。

誰かにお金を払うことで、その人にやってもらえば、自分は楽になるからです。

楽をしてお金を儲ける方法というのは世の中に存在しません。

②前向きな言葉を使う

お金のが増える人は、”楽天的な要素”も持っています。

「なるようになる」

というのがよく使う口癖です。

忙しくしている人も多いですが、今できる精いっぱいのことをしたと思ったら、結果をドキドキ待つことはなく、さっさと次の勉強や投資や仕事に集中します。

まさに「人事を尽くして天命を待つ」といった感じです。

こういう方が、すべての物事が思い通りにいい結果が出せると思っていません。

確率論で勝っていこうと考えています。

そこで、一つ一つのことをずっと考えているということはなく、楽天的に「なるようになる」と捉えています。

終わった後までずっと考えるのは時間の無駄で、それよりも次の儲けのために時間を割きたいと考えている人が”お金が増える人”の特徴です。

③行動に移す

「行動に移す」が大切ですね。

行動に移しやすくするために、行動にかかる負荷をぐっと下げることです。

例えば、少額の積立投資を自動引落しで行なうのは、多額の投資をするよりも、ずっと負荷が小さくなります。

よく「ベイビーステップ」などと呼ばれますが、最初の一歩をごく小さくすることで、始めやすく続けやすくするのです。

月々少額で始めることが、投資の鉄則になります。

結果に対する確実性を上げるという方法もあります。

書籍などを読んだり、専門家に話を聞いたりして、

「このプロセスで行なえば上手くいきそう」

といった方法を見つけ出せれば、行動を続けやすくなります。

少額で長期的な視点で行うことで、「賢い投資家」への近道になります。

まとめ→

第二章 人生戦略を作ろう

最悪のシナリオ。

それは「死ぬまで働き続けること」

日本は長寿化が進み、

2050年、日本の100歳以上人口は100万人突破する見込みです。

平均余命もさらに伸びていくことが想定されます。

2050年の平均余命

男性 女性

84.02才 90.40才

良くも悪くも長生きしてしまうことは、必然です。

ロンドン・ビジネススクールの教授、

リンダ・グラットン氏

アンドリュー・スコット氏

「LIFE SHIFT~100年時代の人生戦略~」

(東洋経済新放社)

この書籍で衝撃な事実が明らかになりました。

人口減と年金問題は和らぐと書いてあったのです。

その理由は、70代後半から80代になっても”活力”と”生産性”を失わず、長く働き続く時代になるからです。

そして、70代の方にアンケート調査を実施したところ、

『もっとお金を貯めておけばよかった』

という声が、”70%”です。

これがどんな意味をしているかというと、「働き続ける」か「資産を作る」の選択をしなければならない時代が来ているということです。

この本では給与の25%を貯蓄しなければ、老後不安を解消できないと主張しています。

そのような形で「資産を作る」ことは今の給与からすれば無理ですよね。

だからこそ、長生きリスクに備えて人生戦略をしっかり立ち上げて”行動”に移していきましょう。

この章の項目

・人生戦略をつくる理由

・自分の”現在地”を知ろう

・目的・目標を作ろう

・ライフプランの作り方

人生戦略をつくる理由

人生戦略を作らなければリスクが高まる時代です。

日本人は平和ボケもあり、”人生戦略”を考えていない人が多すぎます。

だからこそ、あなたが、しっかり人生戦略を練ることで未来に安心感を作ることができるのです。

ここでは”人生戦略”をやらないとまずい理由を伝えます。

人生戦略を立てなければ

①現状維持

②時代の流れに乗れない

③自分を知ることができない

④将来のための計画を立てることができない

簡単に一つずつ説明しますね。

①現状維持

「現状維持は後退だ」

という名言があるように、現状維持には前へ進む力が生まれません。

常に”時間”は未来へ進んでいます。

過去にも、現在にも留まることはできません。

だからこそ、前を向いて行動することが大切です。

②時代の流れに乗れない

人生戦略をたてていくと、準備する期間が必要です。

資産運用などの研究を重ねて準備しておくと

「仮想通貨」の時代が訪れて、多額の投資をして”億り人”になるケースもあるかもしれません。

「不動産」を買っておいて、10年後に資産価値が上昇して売却出口に成功することもあるかもしれません。

「株式投資」で企業研究をしていて長期目線で株価が爆上がりして30倍の評価になることもあるかもしれません。

これらは”人生戦略”を定めて計画的に資産を積み上げていった結果、資産を増やすことができた成功事例です。

③自分を知ることができない

人生を生き抜くためには、自分の価値観や性格を知ることで、どういう生き方をしていきたいかがわかります。

・旅行にたくさん行きたい

・仕事に夢中になりたい

・家族との時間を増やしたい

・お金の余裕を作りたい

様々な価値観があり、これが「正解」というのはありません。

「自分を知る」ということをやらなければ、人生戦略を立てることができないのです。

④将来のための計画を立てることができない

”いま”生きれればそれでいい。

という方もいます。

私が出会ってきた中でもいらっしゃいました。

・お金に困っていない

・投資が怖いから考えれない

・自己流でやっていて困っていない

・お金がないから考える余地がない

こういう方も中にはいらっしゃいます。

ただ、”お金”は敵ではなく、強力な”味方”になります。

敵だと思ってしまえば、人生戦略を立てることも、資産運用を考えることもできません。

そういう考えは捨てましょう。

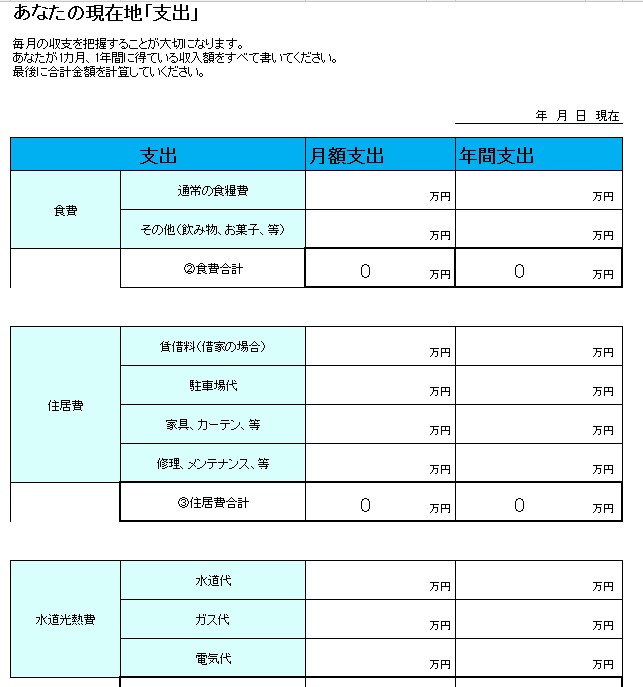

自分の”現在地”を知ろう

ここからはノウハウも含めて実践形式でやっていきます。

「現在地を知る」で大切なことは手を動かすことです。

”お金の価値観”を理解することで、あなたがやらなければならないことを把握することができるのです。

そうすることで、”資産運用”の計画を立てることができます。

まずは、この2つのやっていきましょう。

・「収入と支出」「資産と負債」を知る

・お金のIQを知る

「収入と支出」「資産と負債」を知る

今の現状を入力していきます。

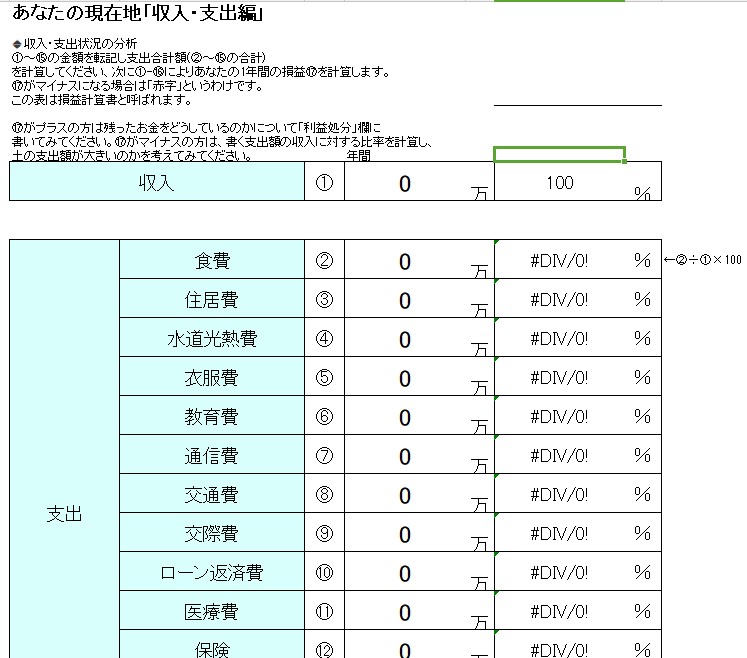

あなたの現在地「収入」

あなたの現在地「支出」

収入からどのくらい支出を使っているかを把握することで、抑えなければならない支出を把握することができます。

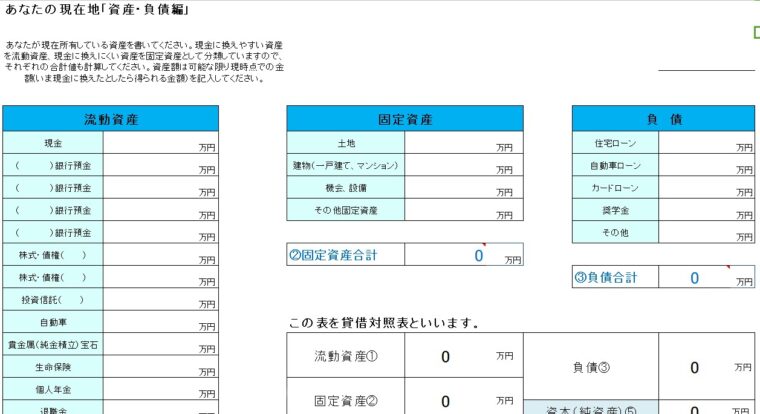

あなたの現在地「資産・負債編」

全部入力していくと、『あなたの現在地』を把握することができます。

応用編にてこちらのツールを無料プレゼントします。

ぜひ自由に使ってみくてください。

徹底的に自己分析をしていきましょう。

お金のIQを知る

多くのお金の相談をうけているうちに、お金のIQには、何段階かあるのに気づいたんです。

いくらたくさん稼いでも、資産を作れないエリートサラリーマン。返しても返しても、借金額が減らない人。

金利がほぼゼロにもかかわらず、毎月銀行預金をする人もいます。

インターネットの株取引にはまって、仕事につかなくなった人、自分が詐欺師に騙されているのに気づかない人など、様々なタイプの人を見てきました。

そんなお金のIQから見た10のレベルを私なりにアレンジして、わかりやすいように、まとめました。

自分がどんなタイプなのかを把握していきましょう。

PDFでまとめてあります。

↓↓↓『 お金のタイプ診断 』↓↓↓

https://lifestrategyoffice.com/moneytype

自分の価値観やいままでのお金の使い方をタイプがわかると、変えなきゃいけない部分が見えてきます。

「投資」となれば様々な商品がありますので、メリット・リスクなどを比較していきながらご自身のタイプを作ってください。

目的地を設定しましょう

お金を貯めることが人生の目的ではありません。

貯めてばかりのお金は、単なる精神安定剤となる単なる”お守り”にしかなりません。

お金を使ったときに効力が発揮します。

あなたが生きるために必要な衣食住や、そのほかの自分自身の願いを叶えるための道具に過ぎないのがお金なのです。

自分の願いと交換できる道具になりますが、お金が人生の目的にならないように注意が必要になります。

お金を稼ぐことが目的になると、楽しめる道ではなく苦しくなることがあるからです。

そのため目的や目標設定をしていきましょう。

どんな人生を歩みたいのか目的地を考えましょう。

①夢リストを書き出す

②ざっくり5年、10年計画を立てる

③結婚、子供、住まいなどの価値観を書き出す

なんのためにお金が必要なのか?

・将来の家を買う資金

・子供の教育資金

・万が一の資産形成

・老後に安心する資産

そういう具体的なライフイベントにあわせながら、考えていく必要があります。

結婚されている方や、ご独身の方もこちらのツールを使って未来計画を一緒に立てていきます。

こちらも応用編にてこちらのツールを無料プレゼントします。

特別制限を設けませんので、ぜひご自身でも使ってみくてください。

第三章 余剰資金をつくる

貯金ができない理由

週3~4回は飲み歩く

コンビニについ寄ってしまう

さぼり気味のジムや習い事の月謝を払い続ける

タバコ、ギャンブル、お酒に手が伸びる

毎日、ジュースを買ってしまう

アプリはとにかく課金する

貯金がないまま散財を続けると、収入が途絶えた時に家賃などの生活費が払えなくなり、生活が破綻する恐れがあります。

しっかり将来に備えた貯金をしていきましょう。

投資する額はどのくらい捻出するべきか?

年齢や属性にもよりますが、今の無駄な支払いを把握することから始めてください。

現段階で貯金ができていれば月3万円は運用に回そう。投資していく金額がちょうどいいため

固定費を抑える簡単な方法

①格安SIM②サブスクの解約③水筒を持ち歩く④娯楽を抑える⑤自炊すること⑥保険の解約

保険には入ってはいけない真実

①社会保障の手厚さを知らなすぎる②運用益が赤字の保険がある

社会保険が充実しすぎている

やらなくていい保険

削減してはいけない保険

捻出するために行動しましょう